【解説】ベトナム税金(税務・法人税・個人所得税・VAT)

WaGAZINE読者さま限定!

ベトナム法人設立マニュアル

ベトナムにグローバル開発拠点設立を予定している方や、

はじめに

みなさんこんにちは。Wakka Inc.ベトナムラボマネージャーの中垣です。

当社では、ベトナム関連の記事を多数作成していますが、ベトナムで起業をして会社を運営していくうえで事前に抑えておきたいのが「税金」となります。

法人税や個人所得税、付加価値税(VAT)、さらには移転価格税といったものが、ベトナムで会社運営するうえで主に関係してくる税金となります。

今回は、ベトナムにおけるこれらの税金について、抑えておきたいポイントに絞って概要を解説していきます。

べトナム税金の種類

ベトナムで日本人が事業を展開するときに関連する主な税金は以下の4つです。

・法人所得税 (CIT)

・個人所得税 (PIT)

・付加価値税 (VAT)=消費税

・外国契約者税(FCT)

加えて知っておきたい税金に関する情報は以下の2つです。

・移転価格税制

・税務調査

それでは税金の種類について、1つずつ概要を解説していきます。

法人税について(CIT)

現在のベトナムの法人税率は20%です。ベトナムIT企業の法人税率については

「【解説】ベトナムにおけるIT企業の優遇税制」で、詳しくイメージ図付きでまとめていますのでお役に立ててもらえれば幸いです。

2014年に25%→22%に、2016年以降に20%まで引き下げられてきました。

これからベトナム進出を検討されている方には嬉しい情報ですね。

他の主な東南アジア諸国では、

・日本 :23.2%

・シンガポール :17%

・タイ :20%

・インドネシア :20%

・マレーシア :24%

・フィリピン :30%

ベトナムは比較的、法人税率が低い国と言えます。

個人所得税

ベトナムにおける個人税は「所得税」のみとなります。 日本の「地方税」のようなものはベトナムにはありません。

また、日本同様に累進所得税制となっており、35%が最大税率となっています。

35%という税率には驚きますよね。

数値だけでは分かりづらいので、ベトナム通貨(VND)と円換算と税率のイメージ図を参考にしてみてください。

注意事項:円換算のレートは時期によって異なるので実際のレートをご確認ください。

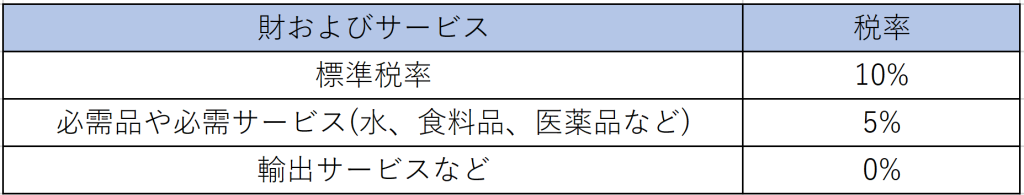

付加価値税 (VAT)=消費税

付加価値税とは、事業者が事業の過程で創出する付加価値に課される税金です。

付加価値税は、日本の消費税に似たベトナムの間接税です。

付加価値税率は原則10%ですが、一部の取引に0%または5%が適用されます。

個人や企業の事業者は、商品サービスを販売するときに購入者からVATを徴収し、購入時には販売者へVATを支払うことになります。

外国契約者税(FCT)

外国契約者税とは、法人または個人がベトナム国内でサービスを提供し、対価を得る際に発生した所得に対して課税される税金です。

日本で外国税額控除を受ける場合、法人所得を課税標準とする税が対象となるため、外国契約者税の付加価値税部分は含まれません。

また、外国契約者税につき国内法と租税条約が相反する場合は租税条約の規定が優先されます。

移転価格税制

移転価格税制は国外取引に対する規定です。細かく書くとキリがないのでここでは概要だけ書いておきます。独立企業間で取引される価格と異なる価格で関連者と取引が行われた場合、その取引価格が独立企業間価格で行われたものとして課税所得金額を算定する税制となります。

日本では国外関連者取引を対象としており、国内取引は対象としていませんが、ベトナムは国内の関連者もその対象としています。

現地法人経営者が把握しておくべき最大のポイントとしては、関係者との取引が対象となるため、日本の親会社と現地スタッフとの密なコミュニケーションが必要となります。

実作業はベトナム語で行われますが、作業結果としての指摘事項が日本人駐在員に報告されるまでのフローは事実誤認が起きやすくて、かなりの時間がかかるものとなっています。

また、通訳スタッフの税務知識の不足等の問題および駐在員が税務の知識が乏しい場合もあり、事実誤認が起きやすいことを避けるために、コミュニケーション改善やベトナム現地法人の経営陣が現地スタッフへ指示して任せきりではなく対応できるように、各タスク毎に進捗管理や見える化を行う必要があります。

関連者との取引が対象となるため、ベトナム人従業員が契約内容の詳細を理解できていないことがあります。また親子間取引等のため契約書の作成が半端な状態であったり、更新されていないケースも見られます。

上記を解決する為には、現地スタッフに任せきりではなく日本人駐在員や日本の親会社が対応できるようにすることが非常に重要なポイントとなります。

スケジュールを正しく把握することと、内容を丁寧に表や文書で整理していくことが必要不可欠となります。

税務調査

税務調査とは、シンプルに言えば管轄する税務署などによって、納税者が正しく税務申告を行っているかを調査することです。

一般的に税務調査には2種類あり、調査と査察、チェックと調査など日本語訳により表現が異なりますが、総称としては「税務調査」と呼ばれています。まずは、簡単な税務調査の流れを説明します。

1. 税務署から税務調査日程の通知

税務署から通知書の発行日10営業日以内での調査を実施します。

2. 調査の実施

原則10営業日以内で実施調査をします。

3. 税務調査の議事録発行

実施調査終了後、5営業日以内に発行され、署名が求められます。

4. 税務調査決定書発行

議事録署名日から7営業日以内に発行されます。

場合によっては、発行後10日以内に追徴課税と罰金を納税する必要があります。

日本と違うベトナムの税務調査で、税務当局が指摘する可能性が高い一般的な分野は次のとおりです。

・法人税 優遇税制が適用されている場合には、その適格性

→一定の条件下で企業には10、20%の優遇税率があり、その適格性を調査します。

・繰越欠損金の取扱い

→法人税法の規定に基づき、繰り越している過去の欠損金を調査します。

・在庫リスト、実地棚卸数量の不一致

→実地棚卸により実際に調べた商品、原材料、部品、半製品、製品などの在庫数量を調査します。

・レッドインボイスの適切、不適切

→会社で使用したレッドインボイスが適切か不適切かを調査します。

・個人所得税(PIT) 居住者のベトナム国内、国外所得

→個人所得税(PIT) 居住者のベトナム国内、国外所得を調査します。

・移転価格文書化

→移転価格調査で提出が求められる証拠書類を事前に収集し、移転価格の妥当性を証明するための移転価格算定方法や利益水準等を記載した書類を調査します。

等々があります。上記項目で罰則が発生した場合、

罰則

・加算税…申告の間違い、行為に対する罰金 20%

・延滞税…追加納税額に対する利息 0.03%/日

・重加算税…脱税行為とみなされる場合の罰金 100%~300%

・行政罰金…手続きを行わなかったことへの罰金 1日 0.05%

となります。

税務調査については十分に対応するためには、日系企業を含めた外資系企業にとって会計監査は非常に重要です。

また、各企業は自社の経営のやり方や特徴をしっかり把握している会計が分かる会社とのパイプを作ることが大切なポイントとなります。

さいごに

今回はベトナムで起業をし会社を運営していくうえで事前に抑えておきたい「税金」を中心に、ベトナムでの税金の種類や税務調査等の流れと留意すべき点について書いています。

まだまだ税金周りで書きたいこともあるのですが、次回、ベトナム情報発信の投稿をお楽しみに!

関連ブログリンク

WaGAZINE読者さま限定!

ベトナム法人設立マニュアル

ベトナムにグローバル開発拠点設立を予定している方や、

WebメディアでPGから管理職まで幅広く経験し、Wakka Inc.に参画。Wakka Inc.のオフショア開発拠点でラボマネジャーを担当し、2013年よりベトナムホーチミンシティに駐在中。最近では自粛生活のなかでベトナム語の勉強にハマっています。